In Nederland moet btw worden betaald over de meeste goederen en diensten die worden verkocht. Er zijn echter ook uitzonderingen waar geen btw over betaald hoeft te worden. Dit kan ook wel het 0% btw tarief genoemd worden. In dit blog zullen we de belangrijkste uitzonderingen bespreken.

Exempties / Vrijstellingen

Er zijn bepaalde goederen en diensten die zijn vrijgesteld van btw. Dit betekent dat er geen btw hoeft te worden betaald over deze goederen en diensten, maar dat bedrijven wel btw mogen doorberekenen. Belangrijke voorbeelden van vrijgestelde goederen en diensten zijn:

- Voedsel, dranken en tabak: deze producten zijn vrijgesteld van btw, maar sommige producten, zoals alcoholische dranken en sigaretten, zijn wel belast met specifieke accijnzen.

- Medische hulpmiddelen: medische hulpmiddelen, zoals hoorapparaten en rolstoelen, zijn vrijgesteld van btw.

- Onderwijs en onderzoek: onderwijs en onderzoek zijn vrijgesteld van btw, maar er zijn wel uitzonderingen voor bijvoorbeeld cursussen voor werknemers of commerciële opleidingen.

- Financiële diensten: financiële diensten, zoals verzekeringen en banktransacties, zijn vrijgesteld van btw.

- Diensten van artsen, tandartsen en andere gezondheidswerkers

- Onderwijs, zoals lesgeven en studiemateriaal

- Sociale huisvesting, zoals huurwoningen voor lage inkomens

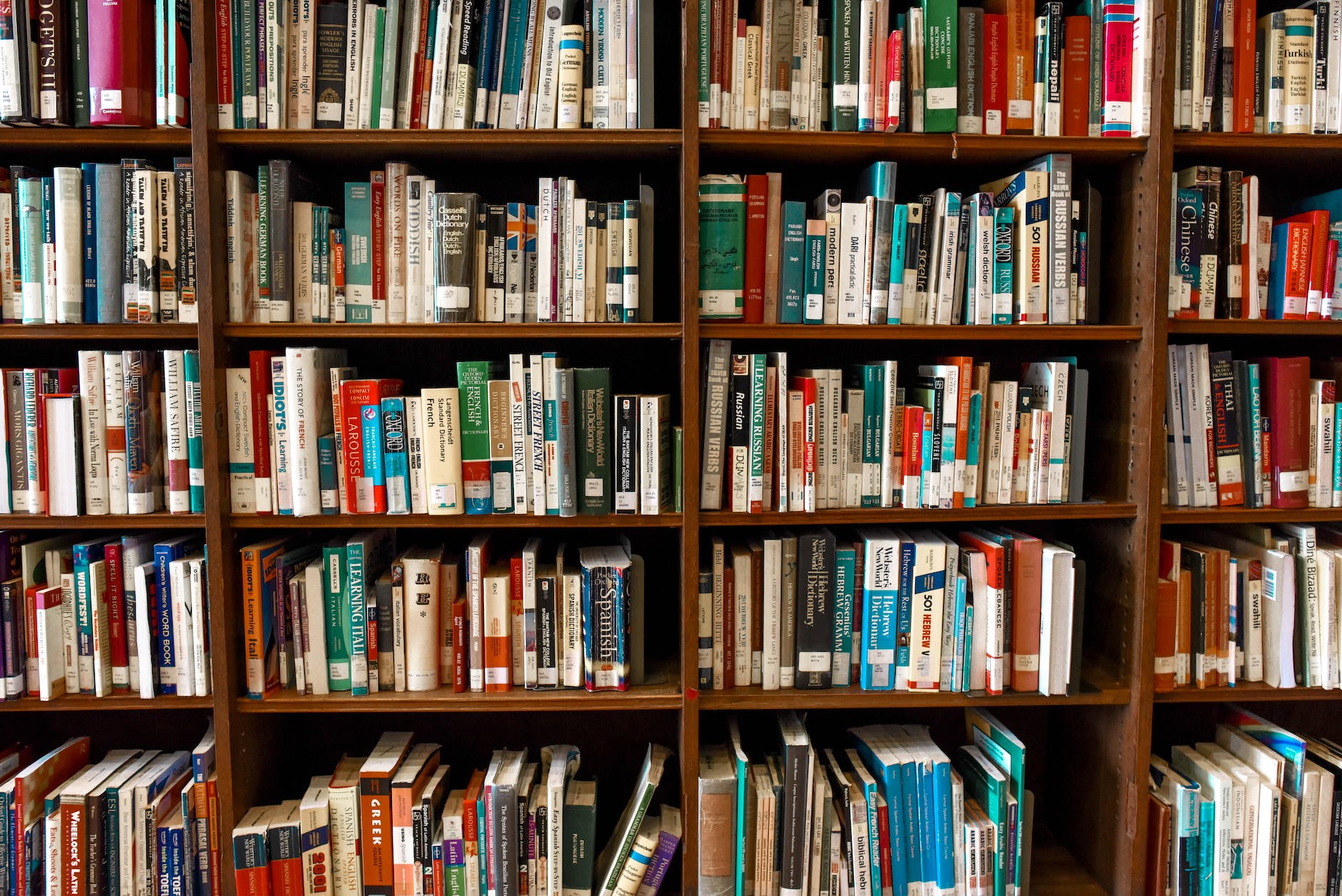

- Culturele diensten, zoals musea, theaters en bibliotheken

- Financiële diensten, zoals bank- en verzekeringsdiensten, worden vaak vrijgesteld van btw. Dit geldt ook voor bepaalde types beleggingen, zoals obligaties en aandelen.

- Post- en telecommunicatiediensten, zoals telefoon- en internetdiensten.

- Transportdiensten, zoals vliegreizen en treinreizen, zijn vaak vrijgesteld van btw. Dit geldt echter niet altijd voor binnenlandse reizen, afhankelijk van de regels van het land.

- Politie- en brandweerdiensten, zoals ambulancevervoer.

- Overheidscontracten, zoals aanbestedingen voor overheidsprojecten..

- Milieuvriendelijke goederen en diensten, zoals zonnepanelen, windenergie en recyclingdiensten, kunnen vrijgesteld zijn van btw.

- Voedingsmiddelen: Veel landen bieden vrijstellingen voor voedingsmiddelen zoals groente, fruit, zuivelproducten en brood.

- Diensten van de sociale zekerheid: Diensten van de sociale zekerheid, zoals bijstandsuitkeringen en kinderbijslag.

- Diensten van de geestelijke gezondheidszorg: Diensten van de geestelijke gezondheidszorg, zoals therapeutische sessies en groepsbehandelingen.

- Goederen en diensten voor kinderen: Goederen en diensten die specifiek gericht zijn op kinderen, zoals kinderopvang, speelgoed en kinderkleding.

- Diensten van de sport: Diensten van de sport, zoals sportles, sportfaciliteiten en sportevenementen.

- Charitatieve en non-profit organisaties: Diensten verleend door charitatieve en non-profit organisaties, zoals onderwijs en gezondheidszorg.

- Goederen en diensten voor de gehandicapten: Goederen en diensten die specifiek gericht zijn op gehandicapten, zoals rolstoelen, hulpmiddelen en begeleidingsdiensten.

- Goederen en diensten voor de ouderen: Goederen en diensten die specifiek gericht zijn op ouderen, zoals verzorgingstehuizen, verpleeghuizen en begeleidingsdiensten.

- Een speciale uitzondering zijn ook producten of diensten die niet helemaal legaal of gedoogd zijn, zoals de btw op hasj en wiet.

Lage btw-tarief van 9 en 6%

Er zijn ook bepaalde goederen en diensten waarover een lager btw-tarief geldt. Dit geldt bijvoorbeeld voor:

- Boeken, tijdschriften en kranten: deze producten worden belast met het lage btw-tarief van 9%.

- Voedingsmiddelen voor huisdieren: voedingsmiddelen voor huisdieren worden belast met het lage btw-tarief van 9%.

- Verhuur van onroerend goed: verhuur van onroerend goed, zoals woningen, wordt belast met het lage btw-tarief van 6%.

Verzendingskosten

Verzendingskosten zijn niet belast met btw, tenzij de verzending plaatsvindt naar een land buiten de EU. Dit geldt ook voor verzendingskosten van een product dat belast is met btw.

Verkoop aan buitenlandse klanten

Als een bedrijf goederen of diensten verkoopt aan een klant in een ander EU-land, is er geen Nederlandse btw verschuldigd. In plaats daarvan is de btw verschuldigd in het land waar de klant gevestigd is. Dit wordt ook wel de “verleggingsregeling” genoemd. Dit geldt echter alleen voor bedrijven die zijn geregistreerd voor btw in de EU. Bedrijven die geen btw-registratie hebben, zullen btw in rekening moeten brengen voor verkoop aan buitenlandse klanten.

Een andere optie voor bedrijven die vaak verkopen aan buitenlandse klanten, is het aanvragen van de “kleinbedrijfsregeling”. Met deze regeling kunnen bedrijven tot een bepaald omzetniveau vrijgesteld worden van btw-registratie.

Verkoop aan particulieren

In sommige gevallen zijn particulieren vrijgesteld van btw-betaling, zoals bij verkoop van een eigen woning of een auto. Dit geldt echter alleen onder bepaalde voorwaarden, zoals het feit dat de woning of auto een bepaalde periode in eigendom is geweest en dat de verkoop plaatsvindt binnen een bepaalde tijd na aankoop.

In het algemeen geldt dat verkoop aan particulieren niet vrijgesteld is van btw, tenzij er specifieke regels van toepassing zijn.

Samengevat

Er zijn diverse uitzonderingen waarover geen btw betaald hoeft te worden in Nederland, zoals vrijgestelde goederen en diensten, lage btw-tarieven, verzendingskosten, verkoop aan buitenlandse klanten en verkoop aan particulieren. Het is belangrijk om de regels en voorwaarden voor deze uitzonderingen goed te begrijpen, omdat fouten in btw-aangiften kunnen leiden tot boetes en andere sancties.